Блог им. Marek |Nomura: Вторая волна распродаж на рынке может быть «подобно Lehman». Падение рынка может наступить уже в конце августа

- 06 августа 2019, 21:11

- |

PUBLISHED TUE, AUG 6 2019 8:30 AM EDTUPDATED AN HOUR AGO

КЛЮЧЕВЫЕ МОМЕНТЫ

- «На данный момент мы считаем, что было бы ошибкой отбрасывать вероятность краха подобного Lehman», — говорит стратег Nomura Масанари Такада.

- Данные о настроениях компании Nomura показывают «ухудшение спроса на акции и резкое снижение фундаментальных показателей» среди крупных игроков на рынке, таких как хедж-фонды.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 9 )

Блог им. Marek |Обзор: Вот реальная причина, по которой акции США сейчас теряют свои позиции

- 05 августа 2019, 13:40

- |

Published: Aug 3, 2019 4:18 p.m. ET

Фондовый рынок достиг переломного момента после серии крайне оптимистичных настроений.

Снижение процентных ставок Федеральной резервной системы на этой неделе не является реальной причиной падения американских акций. Настоящим виновником является излишний оптимизм, который охватил Уолл-стрит в последние недели, что, в свою очередь, сделало фондовый рынок уязвимым перед большим падением. Решение ФРС было не более чем соломинка, ломающая спину верблюда.

Чтобы оценить, насколько обильным стало это настроение, рассмотрим среднюю рекомендуемую подверженность акциям среди нескольких десятков краткосрочных таймеров фондового рынка, которые я наблюдаю. (Это среднее значение, о котором сообщается в индексе настроений информационного бюллетеня Hulbert Stock, или HSNSI.) В начале июля это среднее значение достигло самого высокого уровня с тех пор, как я начал составлять индекс два десятилетия назад — 84,2%.

( Читать дальше )

Блог им. Marek |В BlackRock настроены пессимистично, рекомендуют сокращать рискованные активы

- 10 июля 2019, 16:25

- |

В BlackRock теперь настроены более пессимистично в отношении перспектив мирового роста. Об этом говорится в полугодовом прогнозе компании.

В BlackRock говорят, что торговые споры и геополитическая напряженность в целом способствуют усилению макроэкономической неопределенности. Потенциальные последствия для экономики и рынка стали более широкомасштабными, чем ранее.

В условиях ухудшения перспектив компания рекомендует сокращать рискованные активы на фоне растущего протекционизма, выключая увеличения наличности в держании инвесторов.

Блог им. Marek |"Газпром" в I полугодии снизил экспорт газа в Европу на 5,9%, до 95,3 млрд кубометров

- 01 июля 2019, 18:36

- |

МОСКВА, 1 июл /ПРАЙМ/. Экспорт «Газпрома» в страны дальнего зарубежья, по предварительным данным, в январе-июне сократился на 5,9% по сравнению с аналогичным периодом прошлого года — до 95,3 миллиарда кубометров газа, сообщила компания.

«В январе – июне 2019 года „Газпром“, по предварительным данным, поставил в страны дальнего зарубежья 95,3 миллиарда кубометров газа — на 5,9% меньше, чем за первые шесть месяцев рекордного 2018 года», — говорится в сообщении «Газпрома».

Блог им. Marek |Объем выкупов акций компаний в S&P 500 в 1-м кв снизился после четырех рекордных кварталов подряд

- 24 июня 2019, 19:45

- |

24 июня 2019

• Объем выкупов акций в 1-м кв составил $205,8 млрд, на 7,7% ниже по сравнению с 4-м кв 2018г, но на 8,9% выше уровня годом ранее

• Apple установила очередной рекорд в индексе, потратив на выкуп акций в 1-м кв $23,8 млрд

• Объем выкупа акций за 12 мес по конец марта 2019г вырос на 43,1% г/г до $823,2 млрд

• Каждая четвертая компания использовала выкуп акций для сокращения количества акций минимум на 4%

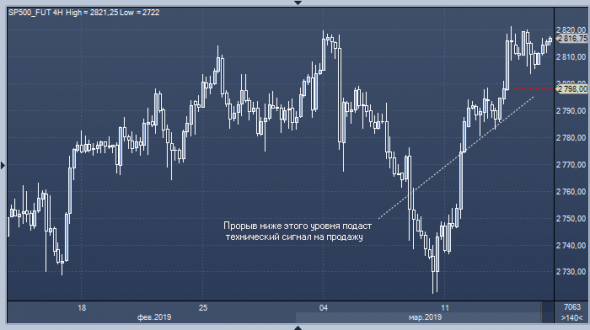

Блог им. Marek |Обзор: Goldman Sachs советует немедленно продавать акции американских компаний

- 15 марта 2019, 16:17

- |

Эксперты Goldman Sachs рекомендуют немедленно продавать акции американских компаний и приводят несколько веских аргументов.

Во-первых, с 25 марта по 3 мая большинство американских компаний (около 75%) не смогут осуществлять обратный выкуп акций, что приведет к снижению объема соответствующих операций примерно на 35%.

Во-вторых, сегодня состоится так называемая тройная экспирация, когда экспирируются квартальные, месячные и недельные опционы. Обычно накануне этого события маркет-мейкеры продают, отмечают аналитики Goldman Sachs.

В-третьих, вчерашний рост S&P 500 сопровождался минимальным с начала года объемом торгов, в то время как объем сделок с опционами примерно на 10% превысил средний показатель последних двух с половиной месяцев.

«Последние три тройных экспирации обозначили разворот рынка», — напоминают эксперты банка. — «За экспирацией 21 сентября последовал трехмесячный обвал, а после экспирации 21 декабря — резкий разворот вверх».

( Читать дальше )

Блог им. Marek |ОБЗОР: Фондовые индексы США растут после распродажи

- 26 декабря 2018, 22:16

- |

Американские фондовые индексы сегодня восстанавливаются. До этого из-за болезненного отката, продолжавшегося четыре сессии, Dow Jones Industrial Average и S&P 500 оказались около территории медвежьего рынка.

Индекс «голубых фишек» на момент написания статьи вырос на 500 пунктов, или на 2,3%, до 22303 пунктов. S&P 500 набрал 2,4%, Nasdaq Composite – 3,1%. Все 11 секторов S&P 500 росли. Лидировали акции сектора второстепенных потребительских товаров и технологических фирм, которые выступали движущей силой значительную часть года.

DJIA и S&P 500 упали в понедельник более чем на 2,5%, и это был их худший в истории показатель в канун Рождества. Во вторник рынки были закрыты в связи с Рождеством, и сегодня большинство европейских бирж тоже не работает в связи с Днем подарков.

Опасения насчет роста процентных ставок, торговых конфликтов США с Китаем и падения цен на нефть напугали инвесторов в 4-м квартале. Все три ведущих индекса США, вероятно, снизятся по итогам года впервые с 2008 года. DJIA только за последние четыре сессии потерял более 1800 пунктов, или почти 8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс